这一次,印尼盾将何去何从?

尽管亚洲金融危机已经过去了二十年,但它给印度尼西亚带来长期挥之不去的阴影。在很多外国人眼中,印度尼西亚的现代形象在1998年夏天被定义为货币崩溃引发社会和政治混乱,最终导致苏哈托政权的垮台和改革后的民主政体的诞生。

2018年10月12日,印尼盾汇率跌至自那个命运的夏天以来的最低水平,印尼盾汇率超过了1美元兑换15,200印尼盾,今年整体下跌了12.24%。

图1 美元兑印尼盾2018年初以来的走势

但是,现在印尼盾的走弱和1997-1998年的印尼盾大崩溃有相似的原因吗?答案是没有。

我们先来回顾一下1997-1998年的情景。苏加诺执政期间,印尼财政困难,经济发展迟缓,而到了苏哈托时期,印尼采取了对外开放政策,经济开始走强,在1960年代至1980年代中后期,印尼GDP增长达8%以上,后缓慢降为5%左右。但其经济发展“快”而不“强”。

为解决资金困难,印尼政府积极吸引外资,同时,努力争取国际金融组织和发达国家提供的长期低息贷款,但由于产品结构和其他东南亚国家没有啥差异化,投资效益很低。因此,印尼政府负债累累,背上了沉重的外债包袱,当时的情形下,以货币贬值来提高出口竞争力也是印尼政府求之不得的事情。苏哈托政府对于汇率贬值可能的顺水推舟,也为国际炒家提供了潜在的政策支持,同时,高企的外债包袱使印尼成为国际炒家绝佳的攻击目标。在泰铢贬值之后,已经获利颇丰的国际炒家转而开始冲击印尼盾,印尼盾随后大跌。

1997年5月14日,泰铢跌至11年来的最低,当日,印尼盾受到袭击,开始走低,跌3%,随后开始了漫漫下跌之路。7月25日,印尼盾跌至2613.5,而在8月22日,一个月不到,印尼盾就跌至3045,突破了3000的心理大关。当日,印尼股市大跌,短短一个月,70%以上的股票跌幅超过了50%,投资者损失惨重。

泰铢的崩溃、泰国股市的暴跌让印尼投资者受到极强的心理暗示,汇市、股市一片恐慌。

1997年9月3日,印尼盾跌至3030,雅加达股市继续暴跌,跌至479点,比7月初的740多点,削去35%,个股更是跌得惨不忍睹。

市场人士呼吁政府进场护盘,否则将有全面崩盘之虞。

由于印尼外债高达1000亿美元,印尼政府已经拿不出钱进场托市了,但此时若不采取措施,市场会进一步崩溃,后果无法设想。

因此,当9月4日印尼盾止跌反弹的时候,政府立即宣布重大利好,大幅度降息以刺激股市回升。9月15日,政府进一步降息,将利息由23%降低到21%,这是11天里政府第三次降息,同时,政府宣布不排除其他行动刺激股市。然后降息没有带来股市的反弹,反而加剧了外汇市场的心理崩溃,使股市汇市陷入了恶性循环。

印尼股市到了彻底崩盘的程度,许多股票一再跌停,已经跌破面值以下许多了,有的甚至连面值的五分之一都不到。印尼股市的暴跌让印尼中产阶级一夜之间变成了无产阶级1998年1月5日,印尼盾再次重挫,跌至6700印尼盾对1美元,而三天前还是6000印尼盾对1美元。

自从1997年1月中旬的2391印尼盾对1美元,跌至1998年1月5日6700印尼盾对1美元,印尼盾跌去了65%,而美元暴涨了180%!

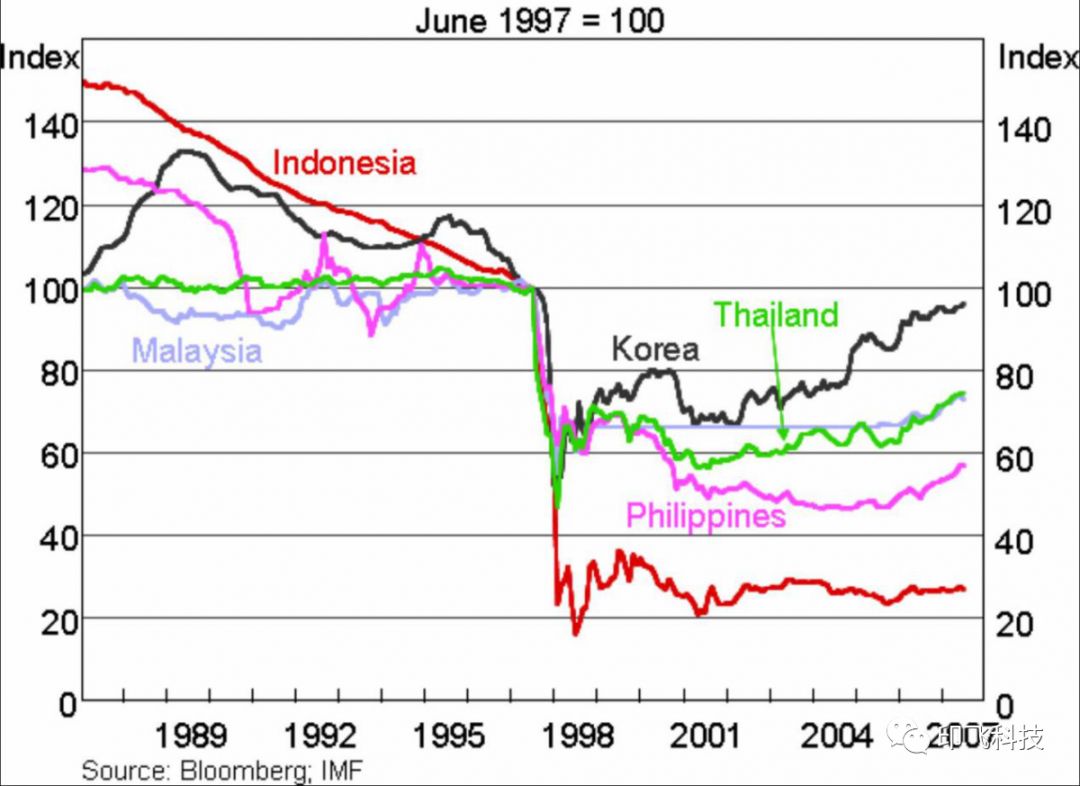

图2 亚洲金融危机期间各国货币走势

复盘上一次经济危机,可以看出印尼当时存在几大问题:外债高企,货币超发、通货膨胀以及政府捍卫汇率的意愿极低。

那么这一次,印尼基本面状况如何呢?印度尼西亚是东南亚为数不多的经常账户赤字的国家之一,印尼外债占国内生产总值的34%,是亚洲最高的,但是低于1997年的54%。外债的问题仍然存在,但是没有上一次那么危险。

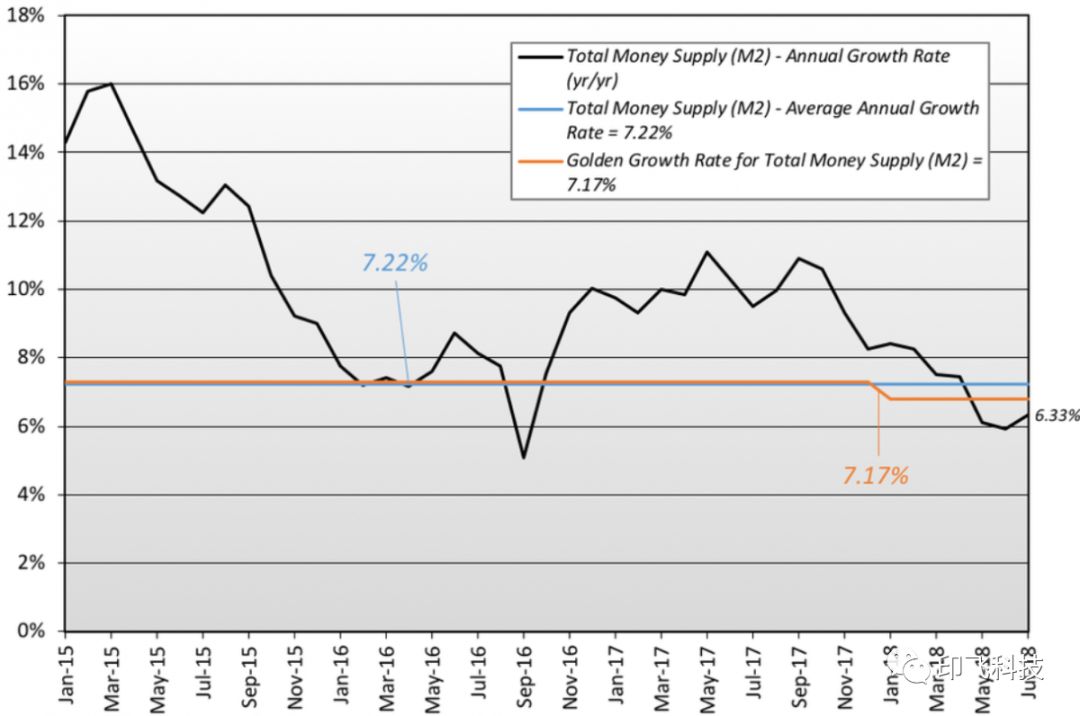

就货币超发来说,印度尼西亚的广义货币(M2)在1997年以超过25.35%的年增长率增长。而2018年,印度尼西亚的广义货币(M2)增长率仅为6.4%。那么6.4%是否是一个正常水平呢。

为了回答这个问题,我们采用货币学派的理论框架分析。米尔顿·弗里德曼(Milton Friedman)在其1987年新帕尔格雷夫经济学词典中阐述了,“货币数量理论”(QTM)。“货币数量理论”(QTM)的结论是,价格或名义收入的实质性变化几乎总是由于名义货币供应量的变化。“货币数量理论”(QTM)的收入形式为:MV = Py,其中M是货币供应量,V是货币的流通速度,P是价格水平,y是实际GDP(国民收入)。

让我们使用“货币数量理论”(QTM)进行一些基准计算以确定广义货币(M2)供应的“黄金增长”率。

黄金增长率=通货膨胀目标+平均实际GDP增长 – 货币流通量的平均变化百分比

广义货币(M2)的“黄金增长”率可以使印度尼西亚银行(BI)达到其通胀目标。印度尼西亚佐科维总统于2014年11月到2018年7月就职时的实际GDP增长率平均为5.05%。货币流通量的平均变化为1.76%。印度尼西亚银行(BI)的平均通胀目标为3.88%,计算出印度尼西亚的“黄金增长”率为7.17%。

计算:

黄金增长率= 3.88%+ 5.05% – 1.76%= 7.17%

佐科维执政以来货币供应量的实际平均增长率(7.22%)非常接近7.17%的黄金增长。毫不奇怪,印度尼西亚的真实通胀率也非常接近印度尼西亚银行(BI)的通胀目标。

图3 佐科维执政以来的货币供应增速

最新数据显示,印度尼西亚的消费者价格指数9月同比上涨2.88%,低于前一个月的3.2%。在印度尼西亚银行(BI)的2.5%至4.5%的目标范围内。由于货币供应量维持在黄金增长率附近,通胀牢牢控制在印尼央行的目标内,这与1997年的印尼有着天壤之别。

鉴于通胀在央行的目标范围内,印度尼西亚银行(BI)可以专注于通过稳定的货币政策维持金融市场的稳定。自5月以来,印度尼西亚银行(BI)已将基准贷款利率上调125个基点至5.5%。市场预计印度尼西亚银行(BI)将在今年和2019年再加息50个基点。来自印度尼西亚银行(BI)央行负责人的’前端和先发制人行动’的强硬言论也一定程度遏制了市场的恐慌。这一系列举动和1997年苏哈托政权降息并放任外汇贬值的情形也截然不同。

但是目前为什么市场尤其是印度尼西亚人对印尼盾如此不安?

有三个原因。首先是印度尼西亚人记得亚洲金融危机并对印尼盾没有信心。其次,部分投资者对佐科维提供急需的经济改革的能力缺乏信心。事实上,尽管佐科维提出了大型基础设施计划,但所有计划都以蜗牛的速度进行。第三,佐科维政府在市场波动初期没有保持冷静。政府说即不惜一切代价“拯救卢比”而且不会提高利率。但随即印度尼西亚银行(BI)就多次加息,这些矛盾的陈述给市场的印象是政府不知道它在做什么。

因此,最近印尼盾暴跌更多意味着市场信心不足。尽管印度尼西亚的货币基本面相比于1997年相当不错,汇率崩盘的风险很小。但随着美联储继续以鹰派口吻维持着12月加息的预期,新兴市场抛压不减,印尼盾的持续走弱的状态料将持续到18年底。

印飞科技(InFin Technology)是一家具备强大的模型开发能力和大数据分析能力的金融科技创新企业。印飞科技响应“一带一路”发展倡议,致力于为东南亚市场提供广泛的普惠金融服务,助力东南亚金融科技建设。